(发布时间:2024-09-10)

?交流探讨,

周四,因投资者担忧美国经济增长疲软,市场等待周五的非农报告,美元指数维持震荡下跌趋势,最终收跌0.21%,报101.06。基准的10年期美债收益率收报3.7330%;对货币政策更敏感的两年期美债收益率最终收报3.7520%。

因“小非农”创三年来最小增幅,现货黄金一度站上2520大关,在短暂回调后企稳2510关口,最终收涨0.86%,报2516.10美元/盎司。现货白银最终收涨1.95%,报28.81美元/盎司。

因OPEC+推迟10月增产计划,国际油价小幅上涨,但仍维持在14个月低位。WTI原油收涨0.15%,报69.27美元/桶;布伦特原油最终收涨0.17%,报72.84美元/桶。

美股道指收跌0.5%,标普500指数跌0.3%,纳指涨0.2%。特斯拉(TSLA.O)涨近5%,伯克希尔哈撒韦(BRK.A.N、BRK.B.N)跌超2%,苹果(AAPL.O)和英伟达(NVDA.O)收涨不足1%。纳斯达克中国金龙指数收涨0.88%,蔚来汽车(NIO.N)涨14%,京东(JD.O)跌1.7%。

欧股主要股指全线收跌,德国DAX30指数收跌0.83%;英国富时100指数收跌0.35%;欧洲斯托克50指数收跌1.31%。

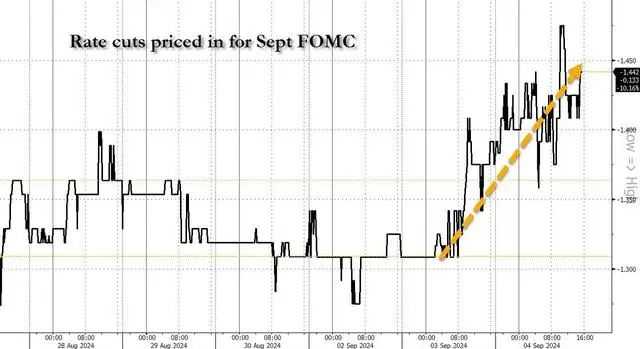

美国非农???北京时间周五20:30,美国将公布8月非农就业报告。目前距离倍受期待的美联储“首降”仅不到两周时间,华尔街和交易员都在密切关注劳动力市场的表现是否支持美联储大幅降息。

此前,美国7月失业率意外升至4.3%,触发象征经济衰退的萨姆规则,新增非农就业人口也低于预期,引发了8月5日“黑色星期一”全球股市暴跌,市场当时一度认为美联储需要紧急降息救市。另外,在美联储主席鲍威尔声称是时候开始降息之后,市场热议9月降息的幅度到底是25还是50个基点。因此,本次的非农就业报告格外受到市场的关注,无论数据表现低于预期还是高于预期,各类资产价格都恐将迎来大幅波动。

eToro美国投资分析师布雷特·肯威尔(Bret Kenwell)表示:“上一份就业报告相当令人失望。它确实表明劳动力市场存在一些担忧,而劳动力市场是美国经济的命脉……所以我认为在这次数据公布之前,投资者可能比以前更加紧张。”

从市场预期来看,美国8月新增非农人口预计将录得16万人,较前值11.4万人大幅反弹,原因或与8月不再受到飓风影响以及移民数量激增有关;预计失业率将从4.3%稍微回落至4.2%,部分原因是7月临时裁员的逆转;薪资方面,平均时薪的月率和年率分别料将录得0.3%和3.7%,均稍高与前值,或与基数效应有关。

“美联储最爱就业指标”崩了周三公布数据显示,美国7月JOLTS职位空缺767.3万人,降至2021年初以来的最低水平,大幅不及预期的810万人,前值从818.4万人下修至791万人。

花旗认为,如果周五的就业报告确认劳动力市场正在走弱,预计美联储将在9月份降息50个基点,并在11月再次降息50个基点。

今日风险预警☆20:30,美国公布8月失业率,市场预期为4.20%,前值为4.30%;

☆20:30,美国公布8月季调后非农就业人口,市场预期新增16万人,前值新增11.4万人。

综合自网络,本微信公号所发布的内容仅供参考,不构成任何投资建议,不涉及任何商业合作。